행정안전부 자치행정과, 균형발전 세제 운영 현황 및 정책적 시사점_220509

수도권의 경우 과밀억제권역을 보다 폭넓게 설정해 운영 필요

□ 기업의 수도권 집중현상이 점차 심화되는 상황

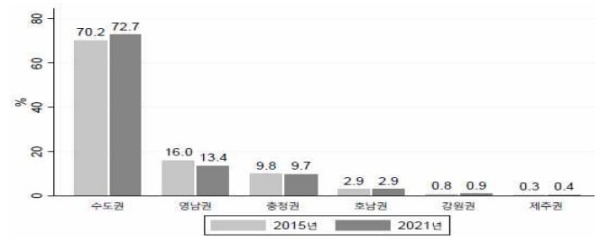

◇ ’21년 기준 국내 상장사(코스피·코스닥·코넥스) 2,248개 중 72.7%가 수도권에 본사를 두고 있는 상황

○ 특히, 지난 ’15년(총 1,825개) 70.2%에 비해 비율이 증가해 수도권 집중도가 높아지는 추세

▲ 국내 상장기업 본사 소재지 분포

◇ “지방에서 먹고사는 문제”가 비수도권 인구 감소의 핵심 원인으로 지목되면서, 양질의 일자리 확보, 즉 기업 유치가 근본적 해법으로 제시되고, 구체적 수단으로써 세제 개편이 최근 주목받는 상황,

○ 세제 개편은 기반시설 구축과 달리, 대규모·장기간 비용·시간 지출이 수반되지 않고, 기업 매출·이윤과 직접 영향을 미친다는 점에서 효과적 정책수단으로 평가

◇ 지방세연구원 조사(전국 197개 기업) 결과, 기업들의 투자지역 결정 요소로 △ 교통 등 기반시설(17.3%) △ 업체 간 집적(17.3%)에 이어, △ 조세요인(15.7%)이 선정되는 등 현장에서의 정책 수요도 높게 형성된 상황

□ 정부는 기업의 수도권 집중 완화를 위한 세제 특례를 운영 중

◇ 균형발전을 위한 조세특례제도는 ’70년대 도입 당시에는 산업이 집중된 수도권과 영남권(서울·부산·대구)이 대상지역

○ ’90년대 이후 수도권집중 문제가 심각해짐에 따라 현재는 수도권 과밀억제권역을 중심으로 제도 시행 중

* 과밀억제권역은 수도권정비계획법 및 동법 시행령에 따라 인구와 산업의 집중 억제를 위해 서울시 전체와 인천시 및 경기도 일부 지역을 지정

◇ 국세와 지방세를 정책수단으로, 구체적 방식으로는 페널티로 중과세 부과와 인센티브로 감면혜택을 통해 운영 중

□ 과밀억제권역 내 지방세 중과세 부과

◇ 지방세법에 따라 수도권 과밀억제권역에서 사업장을 설치·전입하는 법인과, 공장을 신·증설하는 경우에 취득세·재산세를 중과하는 제도

○ 다만 과밀억제권역에 설치가 불가피하여 지방세법 시행령에 열거된 공공기관 및 일부 업종*에 대해서는 중과세가 일부 면제되고, 지방세 특례제한법에서도 일부 업종**에 대해 중과세 배제를 규정

* 문화예술시설, 의료업, 유통산업, 중소·벤처제품 판로지원 회사, 기술혁신형 중소기업 등 34종

** 벤처기업집적시설 및 산업기술단지 입주기업, 부동산투자회사, 기업구조조정회사 등

◇ 지방세통계연감에 따르면, ’19년 기준 중과 대상 기업의 중과세액은 3,495억원 가량으로 파악(일반과세액 포함)

□ 법인·공장 지방이전 등에 대한 지방세 감면

◇ 지방세특례제한법에 따라 기업의 본점·공장을 수도권 과밀억제권역 안에서 밖으로 이전하는 경우 부동산에 대해 취득세·재산세를 감면

○ 지방이전을 통해 취득한 부동산에 대해서 취득세를 면제해주고, 재산세는 5년간은 전액 면제, 그 다음 3년간은 50%를 감면

◇ 지방세통계연감에 따르면 ’19년 감면 실적은 53억 수준에 불과

□ 산업단지·창업중소기업 등에 대한 지방세 감면 지역 차등

◇ 지방세특례제한법에 따라 기업에 지방세를 감면해 주면서, 수도권과 비수도권 간에 감면혜택에 차등을 두고 운영

○ △ 산업단지 등 감면 △ 창업중소기업 감면 △ 기업부설연구소 감면 3가지 유형으로 지역균형발전을 고유 정책목적으로 하지 않으나 이를 감안하여 감면내용을 차등적으로 설계하여 운영 중

◇ 지방세통계연감에 따르면 ’19년 감면 실적은 총 3,584억 원으로 집계(산업단지 등 2,745억원, 창업중소기업 716억 원, 기업부설연구소 123억 원)

□ 지방세 조례감면 및 탄력세율 제도

◇ 지방세 조례감면제도는 자치단체가 공익이나 특정지역·시설 등의 개발·지원을 위해 필요한 경우 조례를 통해 지방세를 감면하는 제도

* 다만 지특법 감면사항의 확대, 과밀억제권역 중과세 배제 등은 지특법에서 감면을 금지

○ 단 감면총량제가 적용, 지자체별로 정해진 지방세징수액의 일정비율 초과 시에는 이듬해 총량에서 초과금의 2배를 차감하는 페널티 부과

< 기업대상 지방세 조례감면 사례 >

△ (道지역) 농공단지 대체입주 감면 △ (부산·대구·광주·대전·충북·충남·전북·전남·경북) 연구개발특구지역 감면 △ (부산) 금융중심지 창업기업 감면 △ (대구) 종합유통단지·첨단의료복합단지·벤처기업 감면 △ (광주) 투자진흥지구 입주기업 감면 △ (제주) 수출기업 세액경감·해운산업·항공기·제주투자진흥지구 감면 등

◇ 한편 지방세 탄력세율은 자치단체가 법률에서 정한 지방세의 세율을 조례를 통해 부분적으로 조정할 수 있도록 하는 제도

* 등록면허세(부동산등기 등록분 제외), 자동차세 주행분, 레저세, 담배소비세, 지방소비세는 제외

○ 자치단체의 과세자주권 확보 수단이며, 지역의 자율적 경제정책 측면에서 활용 가능하다는 점에서 의의*

* 다만 법률의 위임에 따라 단순한 표준세율의 가감은 할 수 있으나, 지방세특례와 같이 대상을 특정하여 우대조치는 불가능

◇ 조례를 통한 지방세 감면 실적은 ’19년 총 2,810억원*으로 집계, 한편 기업투자 유치를 위한 탄력세율 활용 사례는 현재 없는 것으로 파악

* 취득세 2,354억 원, 재산세 243억 원, 등록면허세 14억 원, 기타 199억 원

□ 본사·공장 지방이전 등에 대한 법인세(국세) 감면

◇ 조세특례제한법에 따라 본사·공장 지방이전에 대해 법인세 등을 감면하는 제도로 △ 세액감면과 △ 양도차익 과세특례로 구성

○ 기업 지방이전에 대한 인센티브라는 취지는 지방세 감면과 유사하나, 감면요건을 과밀억제권역 밖이 아닌, 수도권 밖으로 한다는 점에서 차이

◇ 국세통계에 따르면, ’18년 기준 법인세감면은 총 8,123억 원으로 확인(본사이전 7,252억원, 공장이전 869억 원, 본사 및 공장 이전 양도차익 과세특례 5억5000만 원)

□ 통합투자세액공제, 중소기업 등에 대한 법인세 감면 지역차등

◇ 조특법은 특정 정책목적달성을 위해 법인세 감면제도를 두면서도, 지특법과 유사하게 지역균형발전을 고려하여 6개 감면제도에 대해서는 수도권 또는 과밀억제권역 내에서의 감면율을 절반 수준으로 축소

* △ 통합투자세액공제 △ 중소기업 특별세액감면 △ 창업중소기업세액감면 △ 고용증대기업 세액공제 △ 해외진출기업국내복귀 세액감면 △ 금융중심지 창업기업감면

◇ 조세지출예산서 및 국세통계 상 ’19년 기준 중소기업 등에 대한 법인세 감면은 총 2조 8,786억원으로 확인되나,

* 통합투자세액공제 1조 2,863억원, 중소기업 특별세액감면 9,535억원, 창업중소기업세액감면 1,043억원, 고용증대기업 세액공제 5345억원

○ 해당 감면제도는 각각 고유의 정책목표에 따라 추진됨에 따라 수도권에 대해서도 상당한 수준의 감면이 적용 중인 상황

* 중소기업 특별세액감면의 경우 감면총액의 39%가 수도권에서 감면

□ 정책적 시사점 : 효과성 제고를 위한 과감한 규모 확대 필요

◇ ’19년 기준 국세·지방세 감면액은 8.2천억원, 지방세중과세액은 3500억 원으로, 이는 우리나라 GDP 1920조원의 0.06% 수준

○ 균형발전을 강조하는 이들은 이 수준으로는 균형발전에 유의미한 영향을 미치기 어렵다면서 보다 과감한 규모로 확대해야 한다고 주장

◇ 전문가들은 수도권의 경우 과밀억제권역을 보다 폭넓게 설정하고 비수도권의 경우에도 수도권 인접지역 등을 신설하는 한편 국세와 지방세의 요건을 일원화할 것을 제언

※ 일각에서는 조세 감면 수준을 지역소멸지표 등과 연동시켜 세분화하자고 제안

◇ 과밀억제구역 내 지방세 중과세 제도의 경우, 예외 지역과 예외 업종이 많고 꾸준히 확대되고 있다는 점을 지적

○ 특히, 중과제외 업종은 특정산업 육성 등의 목적에 따라, 현재 34개 호에 걸쳐 규정되어 있다면서 전반적 재정비 필요성을 제기

※ 일각에서는 중과세는 기업활동에 지나친 제약과 규제가 될 수 있다는 점을 고려하여 신중한 접근이 필요하다는 의견도 제시

◇ 자치단체 현장에서는 지역 특성에 부합하는 자율적 수단으로 조례 감면과 탄력세율제도를 보다 활성화 해야 한다고 주장

○ 구체적으로 조세 감면 총량 규모의 확대(감면총량제 완화), 세수 감소에 따른 보통교부세 페널티 축소 등을 요구

※ 다만 자치단체의 감면 자율성 확대가 지역격차를 오히려 확대시킬 수 있다는 우려도 있어 단계적 접근이 필요하다는 의견도 제시

◇ 한편 전문가들은 최근 인수위 균형발전특위가 발표한 (가칭)기회 발전특구 도입 계획에 높은 관심을 보이는 상황

○ 미국의 기회특구를 벤치마킹한 제도로, 기존 특구제도와는 달리 지방주도의 지역선정 및 특화산업 결정 등 상향식 모델로 운영

◇ 특히 기회발전특구는 파격적 수준의 세제 혜택*을 통해 기업의 지방 이전과 재투자를 촉진해 나간다는 방침

* 양도차익 관련 법인세 감면, 창업자금에 대한 증여세 과세 특례, 가업 상속재산에 대한 특례, 이전법인 뿐 아니라 개인 부동산 취득세·재산세 감면 등 포함

◇ 이에 대해 전문가들은 과감한 시도를 긍정적으로 평가

○ 기존 균형발전 조세특례 제도 정비와 병행되어야 하고, 시장경제 반응 등 현실적 적용 가능성, 旣운영중인 50여개 특구와의 차별성 등을 고려한 세심한 제도설계가 선행되어야 할 것이라고 제언

◇ ’21년 기준 국내 상장사(코스피·코스닥·코넥스) 2,248개 중 72.7%가 수도권에 본사를 두고 있는 상황

○ 특히, 지난 ’15년(총 1,825개) 70.2%에 비해 비율이 증가해 수도권 집중도가 높아지는 추세

▲ 국내 상장기업 본사 소재지 분포

◇ “지방에서 먹고사는 문제”가 비수도권 인구 감소의 핵심 원인으로 지목되면서, 양질의 일자리 확보, 즉 기업 유치가 근본적 해법으로 제시되고, 구체적 수단으로써 세제 개편이 최근 주목받는 상황,

○ 세제 개편은 기반시설 구축과 달리, 대규모·장기간 비용·시간 지출이 수반되지 않고, 기업 매출·이윤과 직접 영향을 미친다는 점에서 효과적 정책수단으로 평가

◇ 지방세연구원 조사(전국 197개 기업) 결과, 기업들의 투자지역 결정 요소로 △ 교통 등 기반시설(17.3%) △ 업체 간 집적(17.3%)에 이어, △ 조세요인(15.7%)이 선정되는 등 현장에서의 정책 수요도 높게 형성된 상황

□ 정부는 기업의 수도권 집중 완화를 위한 세제 특례를 운영 중

◇ 균형발전을 위한 조세특례제도는 ’70년대 도입 당시에는 산업이 집중된 수도권과 영남권(서울·부산·대구)이 대상지역

○ ’90년대 이후 수도권집중 문제가 심각해짐에 따라 현재는 수도권 과밀억제권역을 중심으로 제도 시행 중

* 과밀억제권역은 수도권정비계획법 및 동법 시행령에 따라 인구와 산업의 집중 억제를 위해 서울시 전체와 인천시 및 경기도 일부 지역을 지정

◇ 국세와 지방세를 정책수단으로, 구체적 방식으로는 페널티로 중과세 부과와 인센티브로 감면혜택을 통해 운영 중

| 구 분 | 페널티 | 인센티브 |

| 지방세 | ➊ 과밀억제권역 내 취득세· 등록면허세·재산세 중과세 | ➋(1)법인·공장 지방이전 취득세·재산세 감면, (2)중소기업 등에 대한 취득세·재산세 감면 지역 차등, (3)조례감면 및 탄력세율 적용 |

| 국 세 | 없음 | ➌ (1)법인·공장 지방이전 법인세 감면, (2)중소기업 등에 대한 법인세 감면 지역 차등 |

□ 과밀억제권역 내 지방세 중과세 부과

◇ 지방세법에 따라 수도권 과밀억제권역에서 사업장을 설치·전입하는 법인과, 공장을 신·증설하는 경우에 취득세·재산세를 중과하는 제도

| 유형 | 제외지역 | 취득세 | 등록면허세 | 재산세 |

| 법인 설립· 설치·전입 | 산업단지 | 표준세율 × 3 - 4% ※본점의 경우 표준세율×3 |

표준세율 × 3 | - |

| 법인 본점 신·중축 | - | 표준세율 + 4% ※본점의 경우 표준세율 ×3 |

- | - |

| 공장 신·증설 | 산업단지·유치 지역·공업지역 | 부동산 : 표준세율 ×3 부동산 외 : 표준세율 + 4% |

- | 5년간 표준세율 × 5 |

○ 다만 과밀억제권역에 설치가 불가피하여 지방세법 시행령에 열거된 공공기관 및 일부 업종*에 대해서는 중과세가 일부 면제되고, 지방세 특례제한법에서도 일부 업종**에 대해 중과세 배제를 규정

* 문화예술시설, 의료업, 유통산업, 중소·벤처제품 판로지원 회사, 기술혁신형 중소기업 등 34종

** 벤처기업집적시설 및 산업기술단지 입주기업, 부동산투자회사, 기업구조조정회사 등

◇ 지방세통계연감에 따르면, ’19년 기준 중과 대상 기업의 중과세액은 3,495억원 가량으로 파악(일반과세액 포함)

□ 법인·공장 지방이전 등에 대한 지방세 감면

◇ 지방세특례제한법에 따라 기업의 본점·공장을 수도권 과밀억제권역 안에서 밖으로 이전하는 경우 부동산에 대해 취득세·재산세를 감면

○ 지방이전을 통해 취득한 부동산에 대해서 취득세를 면제해주고, 재산세는 5년간은 전액 면제, 그 다음 3년간은 50%를 감면

◇ 지방세통계연감에 따르면 ’19년 감면 실적은 53억 수준에 불과

□ 산업단지·창업중소기업 등에 대한 지방세 감면 지역 차등

◇ 지방세특례제한법에 따라 기업에 지방세를 감면해 주면서, 수도권과 비수도권 간에 감면혜택에 차등을 두고 운영

○ △ 산업단지 등 감면 △ 창업중소기업 감면 △ 기업부설연구소 감면 3가지 유형으로 지역균형발전을 고유 정책목적으로 하지 않으나 이를 감안하여 감면내용을 차등적으로 설계하여 운영 중

| 유형 | 당초 감면 내용(비수도권) | 차등지역 | 차등 내용 |

| 산업단지 등 감면 | 부동산 취득세·재산세 60% 감면 | 수도권 | 취득세·재산세 감면율 35%로 축소 |

| 신·증축 건축물 취득세 50% 감면, 재산세 5년간 75% 감면 | 수도권 | 재산세 감면율 35%로 축소 | |

| 창업중소 기업 감면 | 부동산 취득세 75% 감면, 재산세 3년간 면제, 다음 2년간 50% 감면 | 과밀 억제권역 | 감면 배제 |

| 기업부설 연구소감면 | 부동산 취득세 35~70% 및 재산세 35~60% 감면 | 과밀 억제권역 | 상호출자제한기업 등 감면배제 |

◇ 지방세통계연감에 따르면 ’19년 감면 실적은 총 3,584억 원으로 집계(산업단지 등 2,745억원, 창업중소기업 716억 원, 기업부설연구소 123억 원)

□ 지방세 조례감면 및 탄력세율 제도

◇ 지방세 조례감면제도는 자치단체가 공익이나 특정지역·시설 등의 개발·지원을 위해 필요한 경우 조례를 통해 지방세를 감면하는 제도

* 다만 지특법 감면사항의 확대, 과밀억제권역 중과세 배제 등은 지특법에서 감면을 금지

○ 단 감면총량제가 적용, 지자체별로 정해진 지방세징수액의 일정비율 초과 시에는 이듬해 총량에서 초과금의 2배를 차감하는 페널티 부과

< 기업대상 지방세 조례감면 사례 >

△ (道지역) 농공단지 대체입주 감면 △ (부산·대구·광주·대전·충북·충남·전북·전남·경북) 연구개발특구지역 감면 △ (부산) 금융중심지 창업기업 감면 △ (대구) 종합유통단지·첨단의료복합단지·벤처기업 감면 △ (광주) 투자진흥지구 입주기업 감면 △ (제주) 수출기업 세액경감·해운산업·항공기·제주투자진흥지구 감면 등

◇ 한편 지방세 탄력세율은 자치단체가 법률에서 정한 지방세의 세율을 조례를 통해 부분적으로 조정할 수 있도록 하는 제도

* 등록면허세(부동산등기 등록분 제외), 자동차세 주행분, 레저세, 담배소비세, 지방소비세는 제외

○ 자치단체의 과세자주권 확보 수단이며, 지역의 자율적 경제정책 측면에서 활용 가능하다는 점에서 의의*

* 다만 법률의 위임에 따라 단순한 표준세율의 가감은 할 수 있으나, 지방세특례와 같이 대상을 특정하여 우대조치는 불가능

◇ 조례를 통한 지방세 감면 실적은 ’19년 총 2,810억원*으로 집계, 한편 기업투자 유치를 위한 탄력세율 활용 사례는 현재 없는 것으로 파악

* 취득세 2,354억 원, 재산세 243억 원, 등록면허세 14억 원, 기타 199억 원

□ 본사·공장 지방이전 등에 대한 법인세(국세) 감면

◇ 조세특례제한법에 따라 본사·공장 지방이전에 대해 법인세 등을 감면하는 제도로 △ 세액감면과 △ 양도차익 과세특례로 구성

○ 기업 지방이전에 대한 인센티브라는 취지는 지방세 감면과 유사하나, 감면요건을 과밀억제권역 밖이 아닌, 수도권 밖으로 한다는 점에서 차이

| 구 분 | 지방이전 본사 소득 세액감면 | 지방이전 공장 소득 세액감면 | 본사이전 양도차익 과세특례 | 공장이전 양도차익 과세특례 |

| 전출‧전입 지역 | 과밀억제권역⇛ 수도권 밖 | 과밀억제권역 ⇛ 수도권 밖 | 과밀억제권역 안 ⇛ 밖 | 과밀억제권역‧지방 광역시 안 ⇛ 밖 |

| 세목 | 법인세 | 법인세‧소득세 | 법인세 | |

| 감면내용 | 7년간 100%, 이후 3년간 50% 감면 | 양도차익 일정금액을 5년간 익금에 분할산입 | ||

◇ 국세통계에 따르면, ’18년 기준 법인세감면은 총 8,123억 원으로 확인(본사이전 7,252억원, 공장이전 869억 원, 본사 및 공장 이전 양도차익 과세특례 5억5000만 원)

□ 통합투자세액공제, 중소기업 등에 대한 법인세 감면 지역차등

◇ 조특법은 특정 정책목적달성을 위해 법인세 감면제도를 두면서도, 지특법과 유사하게 지역균형발전을 고려하여 6개 감면제도에 대해서는 수도권 또는 과밀억제권역 내에서의 감면율을 절반 수준으로 축소

* △ 통합투자세액공제 △ 중소기업 특별세액감면 △ 창업중소기업세액감면 △ 고용증대기업 세액공제 △ 해외진출기업국내복귀 세액감면 △ 금융중심지 창업기업감면

◇ 조세지출예산서 및 국세통계 상 ’19년 기준 중소기업 등에 대한 법인세 감면은 총 2조 8,786억원으로 확인되나,

* 통합투자세액공제 1조 2,863억원, 중소기업 특별세액감면 9,535억원, 창업중소기업세액감면 1,043억원, 고용증대기업 세액공제 5345억원

○ 해당 감면제도는 각각 고유의 정책목표에 따라 추진됨에 따라 수도권에 대해서도 상당한 수준의 감면이 적용 중인 상황

* 중소기업 특별세액감면의 경우 감면총액의 39%가 수도권에서 감면

□ 정책적 시사점 : 효과성 제고를 위한 과감한 규모 확대 필요

◇ ’19년 기준 국세·지방세 감면액은 8.2천억원, 지방세중과세액은 3500억 원으로, 이는 우리나라 GDP 1920조원의 0.06% 수준

○ 균형발전을 강조하는 이들은 이 수준으로는 균형발전에 유의미한 영향을 미치기 어렵다면서 보다 과감한 규모로 확대해야 한다고 주장

◇ 전문가들은 수도권의 경우 과밀억제권역을 보다 폭넓게 설정하고 비수도권의 경우에도 수도권 인접지역 등을 신설하는 한편 국세와 지방세의 요건을 일원화할 것을 제언

※ 일각에서는 조세 감면 수준을 지역소멸지표 등과 연동시켜 세분화하자고 제안

◇ 과밀억제구역 내 지방세 중과세 제도의 경우, 예외 지역과 예외 업종이 많고 꾸준히 확대되고 있다는 점을 지적

○ 특히, 중과제외 업종은 특정산업 육성 등의 목적에 따라, 현재 34개 호에 걸쳐 규정되어 있다면서 전반적 재정비 필요성을 제기

※ 일각에서는 중과세는 기업활동에 지나친 제약과 규제가 될 수 있다는 점을 고려하여 신중한 접근이 필요하다는 의견도 제시

◇ 자치단체 현장에서는 지역 특성에 부합하는 자율적 수단으로 조례 감면과 탄력세율제도를 보다 활성화 해야 한다고 주장

○ 구체적으로 조세 감면 총량 규모의 확대(감면총량제 완화), 세수 감소에 따른 보통교부세 페널티 축소 등을 요구

※ 다만 자치단체의 감면 자율성 확대가 지역격차를 오히려 확대시킬 수 있다는 우려도 있어 단계적 접근이 필요하다는 의견도 제시

◇ 한편 전문가들은 최근 인수위 균형발전특위가 발표한 (가칭)기회 발전특구 도입 계획에 높은 관심을 보이는 상황

○ 미국의 기회특구를 벤치마킹한 제도로, 기존 특구제도와는 달리 지방주도의 지역선정 및 특화산업 결정 등 상향식 모델로 운영

◇ 특히 기회발전특구는 파격적 수준의 세제 혜택*을 통해 기업의 지방 이전과 재투자를 촉진해 나간다는 방침

* 양도차익 관련 법인세 감면, 창업자금에 대한 증여세 과세 특례, 가업 상속재산에 대한 특례, 이전법인 뿐 아니라 개인 부동산 취득세·재산세 감면 등 포함

◇ 이에 대해 전문가들은 과감한 시도를 긍정적으로 평가

○ 기존 균형발전 조세특례 제도 정비와 병행되어야 하고, 시장경제 반응 등 현실적 적용 가능성, 旣운영중인 50여개 특구와의 차별성 등을 고려한 세심한 제도설계가 선행되어야 할 것이라고 제언

저작권자 © 파랑새, 무단전재 및 재배포 금지